給与・労務

扶養控除等(異動)申告書の書き方 令和6年〈2024〉/令和7年〈2025〉分

2024/10/23

そろそろ年末調整の時期が近づき、書類の準備に着手される保育園・こども園様が増える頃かと思います。年末調整にあたり、職員から回収が必要な書類の一つである

給与所得者の扶養控除等(異動)申告書(以下、扶養控除等申告書)

の書き方について解説します。

本年2024年(令和6年)の年末調整の際には、2025年(令和7年)分を回収する必要がありますが、2024年(令和6年)分の様式から変更はありません。年や生年月日箇所を2025年(令和7年)分に読み替えてご確認ください。 ※令和8年に誘導したいためここは非表示

※2025.10追記:2025年(令和7年)分について、所得要件の改正により記事の内容が古くなっています。改正後の所得要件は以下の記事をご参照し、扶養親族等に変更がないかをご確認ください。

※扶養控除等(異動)申告書の書き方 2026年〈令和8年〉分についての記事はこちら

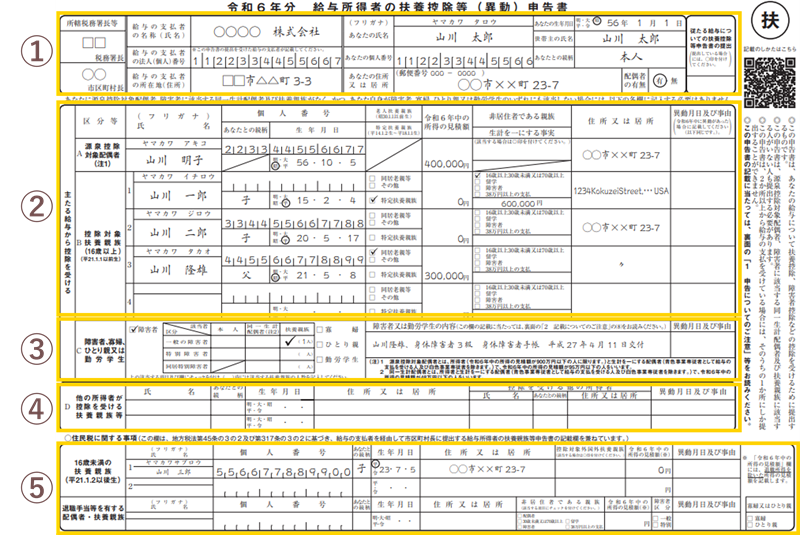

扶養控除等申告書は以下の①~⑤の区分により分けられていますので、この区分ごとに解説します。

●引用元サイト・資料 国税庁

各種申告書・記載例(扶養控除等申告書など)>扶養控除等申告書

簡易な申告書

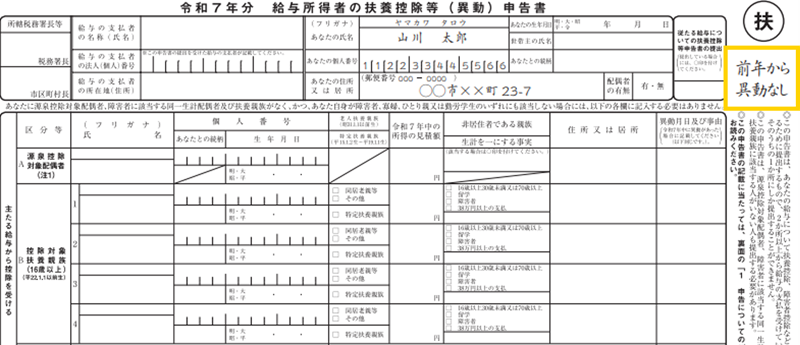

2025年(令和7年)分より、前年に提出した「令和6年分給与所得者の扶養控除等(異動)申告書」に記載した事項から異動がない場合は、

その記載すべき事項の記載に代えて、勤務先の指示の下、扶養控除等申告書の余白等に異動がない旨を記載した申告書を提出することができるとされました。

この異動がない旨を記載した申告書を「簡易な申告書」といいます。

こちらに基づき提出される場合は以下のチェックリストを元に異動がないかどうかのチェックを行い、いずれにも該当しない場合に簡易な申告書の提出が可能です。

- あなたや源泉控除対象配偶者、控除対象扶養親族などの住所又は居所が異動した

- あなたや控除対象扶養親族などの氏名に変更があった

- あなたや源泉控除対象配偶者、控除対象扶養親族などのマイナンバー(個人番号)に変更があった

- 源泉控除対象配偶者や控除対象扶養親族、16歳未満の扶養親族(以下「年少扶養親族」といいます。)に新たに該当することとなる(又は該当しなくなる)人がいる

- あなたが寡婦、ひとり親、勤労学生に該当することとなる(又は該当しなくなる)

- あなたや同一生計配偶者、扶養親族が(特別)障害者に該当することとなる(又は該当しなくなる)

- 源泉控除対象配偶者の所得の見積額が95万円超となる

- 控除対象扶養親族や年少扶養親族の所得の見積額が48万円超となる

- 控除対象扶養親族の年齢の変動により控除の区分が変わる

例) 控除対象扶養親族が特定扶養親族や老人扶養親族に該当することとなる場合、特定扶養親族が23歳になったことにより特定扶養親族に該当しなくなる場合 - 控除対象となる国外居住親族について、扶養控除の適用要件の区分が変わる

例) その国外居住親族の年齢が30歳に達することにより扶養控除の適用要件の区分が「38万円以上の送金を受ける人」に該当することとなる場合、扶養控除の適用要件の区分が「留学」に該当していた国外居住親族について、留学の事実がなくなったことにより「38万円以上の送金を受ける人」に該当することとなる場合 - 年少扶養親族が16歳になり控除対象扶養親族に該当することとなる

●引用元サイト・資料 国税庁

チェックリスト

「処遇改善や公定価格の試算・把握・配分」はSERVE 給与計算で!機能詳細はこちら

更新 2023.10.23

初回投稿 2022.10.21

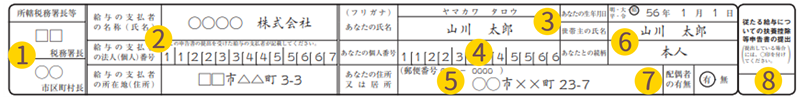

1.氏名・住所など

ここでは給与所得者の氏名や住所などの基本情報を記載します。

①所轄税務署長等

- 給与の支払者が、給与の支払者の所在地の所轄税務署長と給与所得者の住所等の市区町村を記載します。

②給与の支払者に関する情報

- 給与の支払者が、名称、個人番号または法人番号および所在地を記載します。

③本人の氏名、生年月日

④本人の個人番号(マイナンバー)

- 原則記載しますが、一定の要件を満たせば記載を省略することができます。

- 給与支払者が扶養控除等申告書などの一定の税務関係書類の提出を受けて作成された帳簿を備えていること

- 提出者が「給与支払者に提供済みの個人番号と相違ない」旨を余白等に記載

- 給与支払者が既に提供を受けている従業員等の個人番号を確認し、「個人番号を確認済」旨を余白等に記載

- 詳細は所轄税務署等にご確認ください。

⑤本人の住所または居所

⑥世帯主の氏名と続柄

- 住民票上の世帯主の氏名と本人から見た続柄

- 本人の父が世帯主の場合 氏名:父の氏名 続柄:父

⑦配偶者の有無

⑧従たる給与についての扶養控除等申告書の提出

- 以下のどちらにも該当する場合に○をつけます。

- 2ヶ所以上から給与を受けている

- 他の給与の支払者に「従たる給与についての扶養控除等申告書」を提出している

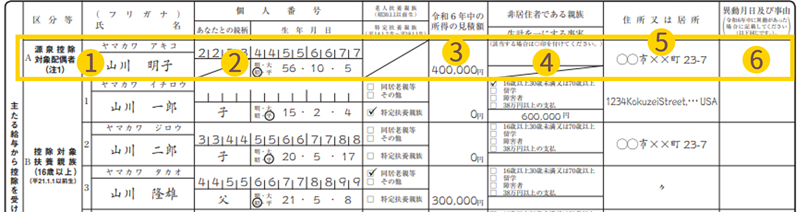

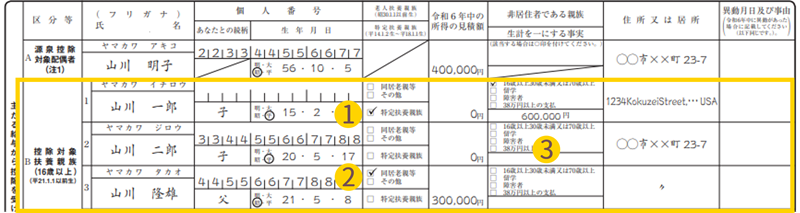

2.源泉控除対象配偶者・控除対象扶養親族

ここでは扶養控除等を受ける配偶者や扶養親族の情報を記載します。

源泉控除対象配偶者

- 以下の条件をいずれも満たす場合に記載します。

- 本人の所得の見積額が900万円以下 ※給与収入等からの換算は以下

- 所得金額調整控除の適用を受けない場合、給与収入1,095万円以下

- 所得金額調整控除の適用を受ける場合、給与収入1,110万円以下

- 配偶者の所得の見積額が95万円以下 ※給与収入等からの換算は以下

- 給与収入のみの場合、給与収入150万円以下

- 65歳未満で公的年金等の収入のみの場合、公的年金等収入1,633,334円以下

- 65歳以上で公的年金等の収入のみの場合、公的年金等収入2,050,000円以下

- 本人の所得の見積額が900万円以下 ※給与収入等からの換算は以下

- 源泉控除対象配偶者の記載がある場合、給与所得者の配偶者控除申告書も提出が必要です。

※配偶者控除等申告書についての記事はこちら

●引用元サイト・資料 国税庁

令和6年分 給与所得者の扶養控除等(異動 ) 申告書 記載例【PDF】

> 2 源泉控除対象配偶者、控除対象扶養親族の記入

①配偶者の氏名

②配偶者の個人番号(マイナンバー)、生年月日

- 個人番号(マイナンバー)については、一定の要件を満たせば記載を省略することができます。詳細は本人の個人番号(マイナンバー)の説明をご参照ください。

③配偶者の本年中の所得の見積額

- 2024年(令和6年)1月~12月の配偶者の所得の見積額を記載します。

- 年末調整時に翌年分を提出する際は、一般的には前年分の所得の見積額を記載しますので、11月までの給与額と12月の給与・賞与額を元に計算を行います。

- 通勤手当など非課税になるものは給与額から除外して計算します。

- 収入が給与のみの場合、給与等の収入金額を以下の表に当てはめて所得金額を計算します。

- 以下のExcelファイルをダウンロードして計算することもできます。

| 給与等の収入金額 (A) | 所得金額 |

|---|---|

| 1円 ~ 550,999円 | 0円 |

| 551,000円 ~ 1,618,999円 | 給与等の収入金額(A)-550,000円 |

| 1,619,000円 ~ 1,619,999円 | 1,069,000円 |

| 1,620,000円 ~ 1,621,999円 | 1,070,000円 |

| 1,622,000円 ~ 1,623,999円 | 1,072,000円 |

| 1,624,000円 ~ 1,627,999円 | 1,074,000円 |

| 1,628,000円 ~ 1,799,999円 | (B)×60%+100,000円 |

| 1,800,000円 ~ 3,599,999円 | (B)×70%-80,000円 |

| 3,600,000円 ~ 6,599,999円 | (B)×80%-440,000円 |

| 6,600,000円 ~ 8,499,999円 | (A)×90%-1,100,000円 |

| 8,500,000円 ~ | (A)-1,950,000円 |

(B)=(A)÷4(千円未満切捨て)×4

●引用元サイト・資料 国税庁

No.1410 給与所得控除

- 収入が公的年金等の雑所得のみの場合、 公的年金等の収入金額を以下の表に当てはめて所得金額を計算します。

| 年金を受け取る人の年齢 | 公的年金等の収入金額 (A) | 所得金額 |

|---|---|---|

| 65歳未満 | 1円 ~ 600,000円 | 0円 |

| 〃 | 600,001円 ~ 1,299,999円 | (A)-600,000円 |

| 〃 | 1,300,000円 ~ 4,099,999円まで | (A)×75%-275,000円 |

| 〃 | ※4,100,000円以上は割愛 | |

| 65歳以上 | 1円 ~ 1,100,000円 | 0円 |

| 〃 | 1,100,001円 ~ 3,299,999円 | (A)-1,100,000円 |

| 〃 | 3,300,000円 ~ 4,099,999円 | (A)×75%-275,000円 |

| 〃 | ※4,100,000円以上は割愛 |

●引用元サイト・資料 国税庁

No.1600 公的年金等の課税関係 > 公的年金等に係る雑所得の金額の計算方法

④非居住者である親族

- 配偶者が現在まで引き続いて1年以上国外に住んでいる場合、○を記載します。

- 親族関係書類や送金関係書類の提出又は提示が必要です。

- 親族関係書類 戸籍の附票の写し、配偶者のパスポートの写しなど

- 送金関係書類 親族に送金をしたことが分かる書類、親族が使用したクレジットカードの明細及びそのクレジットカード利用分が引き落とされた事が分かる通帳のコピーなど

⑤住所又は居所

- 本人と同じ住所の場合、同上などの記載でも大丈夫です。

⑥異動月日及び事由

- 当年中に異動があった場合に記載します。

控除対象扶養親族

- 以下の条件をいずれも満たす場合に記載します。

- 令和6年12月31日時点で16歳以上【2009年(平成21年)1月1日以前に生まれた方】であること

- その親族の方が生計を一にしていること(その収入で暮らしていること)

- その親族の方の所得の見積が48万円以下(給与収入103万円以下)であること

●引用元サイト・資料 国税庁

No.1180 扶養控除

①特定扶養親族

- 扶養親族が令和6年12月31日時点で19歳以上23歳未満【2002年(平成14年)1月2日~2006年(平成18年)1月1日に生まれた方】である場合、チェックをつけます。

②老人扶養親族

- 扶養親族が令和6年12月31日時点で70歳以上【1955年(昭和30年)1月1日以前に生まれた方】である場合、以下のいずれかのチェックをつけます。

- 同居老親等 扶養親族が本人又は配偶者の直系尊属(父母・祖父母など)で、同居しているとき

- その他 上記以外のとき

③非居住者である親族

- 扶養親族が現在まで引き続いて1年以上国外に住んでいる場合にチェックを付けます。

- 16歳以上30歳未満又は70歳以上・・・親族が16歳以上30歳未満又は70歳以上の場合にチェック

- 留学・・・親族が30歳以上70歳未満で、留学の場合にチェック

- 障害者・・・親族が30歳以上70歳未満で、障害者の場合にチェック

- 38万円以上の支払・・・親族が30歳以上70歳未満で、38万円以上の送金を受けている場合にチェック

- 非居住者である親族について扶養控除を受ける場合は、留学ビザや38万円以上の送金を証明する書類の提出が必要となります。

①~③上記以外の氏名、個人番号、所得の見積額、住所等は源泉控除対象配偶者の箇所と同様です。

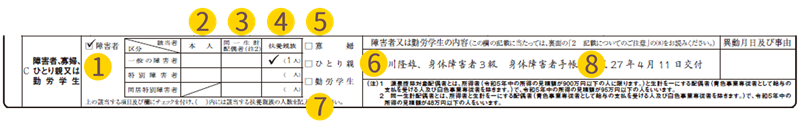

3.障害者・寡婦・ひとり親又は勤労学生

ここでは本人が障害者、寡婦、ひとり親、勤労学生に該当する場合に情報を記載します。

障害者

①障害者

- 本人、同一生計配偶者、扶養親族が障害者の場合にチェックします。

- 一般の障害者、特別障害者の詳細については国税庁の障害者控除ページをご参照ください。

- ⑧の欄に障害の状態又は交付を受けている手帳などの種類と交付年月日、障害の程度などを記載します。

●引用元サイト・資料 国税庁

No.1160 障害者控除

②本人が障害者の場合

- 以下のいずれかにチェックします。

- 一般の障害者 特別障害者以外の障害者の場合

- 特別障害者 特別障害者(身体障害1級・2級など重い障害の場合)の場合

③同一生計配偶者が障害者の場合

- 配偶者の所得の見積額48万円以下(給与収入103万以下)の場合、以下のいずれかにチェックします。

- 一般の障害者 特別障害者以外の障害者の場合

- 特別障害者 特別障害者(身体障害1級・2級など重い障害の場合)の場合

- 同居特別障害者 特別障害者で本人と同居している場合

④扶養親族が障害者の場合

- 以下のいずれかにチェックし、対象の人数を記載します。

- 一般の障害者 特別障害者以外の障害者の場合

- 特別障害者 特別障害者(身体障害1級・2級など重い障害の場合)の場合

- 同居特別障害者 特別障害者で本人と同居している場合

寡婦

⑤本人が寡婦の場合

- 以下の条件をいずれも満たす場合にチェックします。

- ひとり親に該当しない

- 所得の見積額が500万円以下(給与収入6,777,778円以下)

- 事実上婚姻関係と同様の事情にある者がいない

- 以下のいずれかに該当

- 夫と離婚した後、婚姻をしておらず、扶養親族がいる

- 夫と死別した後、婚姻をしていない、又は夫の生死が明らかでない

- 女性にのみ適用されます。

●引用元サイト・資料 国税庁

No.1170 寡婦控除

ひとり親

⑥本人がひとり親の場合

- 以下の条件をいずれも満たす場合にチェックします。

- 所得の見積額が500万円以下(給与収入6,777,778円以下)

- 事実上婚姻関係と同様の事情にある者がいない

- 以下の条件をいずれも満たす

- 現に婚姻していない、又は配偶者の生死が明らかでない

- 生計を一にする子がいる ※子の要件は以下の条件をいずれも満たすこと

- 所得金額見積額が48万円以下(給与収入103万以下)

- 他の人の同一生計配偶者や扶養親族になっていない

- 寡婦とは異なり、性別にかかわらず適用されます。

●引用元サイト・資料 国税庁

No.1171 ひとり親控除

勤労学生

⑦本人が勤労学生の場合

- 以下の条件をいずれも満たす場合にチェックします。

- 大学、高校、一定の要件を備えた専修学校の学生等、職業訓練を受ける訓練生

- 自分の勤労に基づいて得た所得がある

- 所得の見積額が75万円以下(給与収入130万円以下)

- 給与所得等以外の所得が10万円以下

- ⑧の欄に学校等の名称と入学年月日及びその年の所得の種類と見積額を記載します。

●引用元サイト・資料 国税庁

No.1175 勤労学生控除

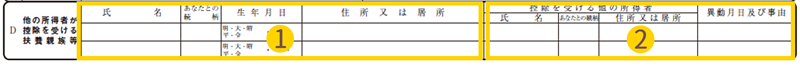

4.他の所得者が控除を受ける扶養親族等

所得税法上、同じ世帯に複数の所得者がいる場合、同一人をそれぞれの所得者の控除対象配偶者や扶養親族として重複して申告しない限り、どの所得者の扶養親族等としても差し支えないことなっています。

※健康保険上の扶養親族は、原則として所得の高い方の所得者の扶養となります。

ここでは本人と同じ世帯の他の所得者と扶養親族を分けて控除を受けている場合に、その扶養親族等の情報を記載します。

例:共働き世帯で本人が妻の場合、長男は本人の扶養、次男は配偶者の扶養としている場合など

①他の所得者が控除を受ける扶養親族等の氏名、続柄、生年月日、住所又は居所

- 次男を配偶者の扶養としている場合は次男の情報を記載します。

②控除を受ける他の所得者の氏名、続柄、住所又は居所

- 次男を配偶者の扶養としている場合は配偶者の情報を記載します。

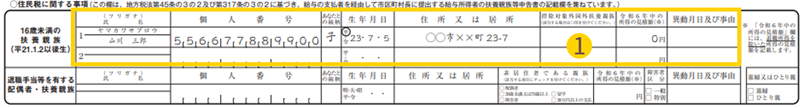

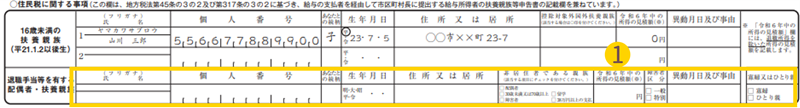

5.住民税に関する事項

住民税に関する事項については、16歳未満の扶養親族及び退職手当等を有する配偶者・扶養親族について記載する必要があります。

16歳未満の扶養親族

所得税法上、令和6年12月31日時点で16歳未満の扶養親族は扶養控除の対象外となりますが、住民税の計算対象となります。

ここでは16歳未満【2009年(平成21年)1月2日以後に生まれた方】 の扶養親族がいる場合にその扶養親族等の情報を記載します。

①控除対象外国外扶養親族

- 16歳未満の扶養親族が国外に住んでいる場合、○を記載します。

16歳未満の扶養親族の氏名、個人番号(マイナンバー)、続柄、生年月日、住所又は居所、所得の見積額などは控除対象扶養親族の箇所と同様です。

退職手当等を有する配偶者・扶養親族

退職手当等を有する配偶者・扶養親族がいる場合はこちらの欄に記載します。

なお、配偶者の場合、所得者と生計を一にし、2024年(令和6年)の退職所得を除いた合計所得金額の見積額が133万円以下の場合にのみ記載します。

所得税の計算には影響がありませんが、住民税の計算対象となります。

①所得の見積額

- 2024年(令和6年)の退職所得を除いた合計所得金額の見積額を記載します。

退職手当等を有する配偶者・扶養親族の氏名、個人番号、続柄、生年月日、住所、非居住者、障害者区分については控除対象扶養親族等と同様に記載します。

寡婦又はひとり親等は、退職所得を除くと所得48万以下の給与所得者の扶養親族に該当することで給与所得者がひとり親等に該当する場合にチェックを入れます。

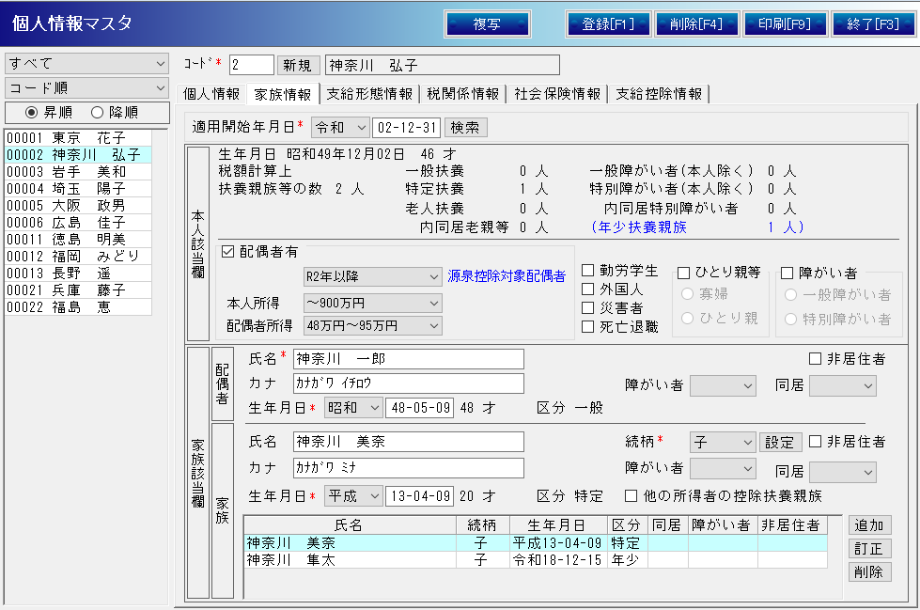

6.給与計算システムでの設定例

今まで見てきた扶養控除等申告書が正しく記載されていることを確認した後は、記載された内容を給与計算システムに設定する必要があります。

ここではSERVE給与計算を例に設定する内容をご説明します。

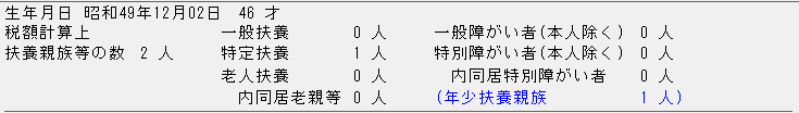

正しく設定しないと所得税額計算に影響しますので、老人扶養親族や特定扶養親族など年齢を元に判断可能なものは、自動で判断されるようになっています。ここでは計算に影響のある項目のみ説明します。

扶養親族等の人数計算

入力されている扶養親族等の人数を表示します。意図した設定になっているか確認できます。

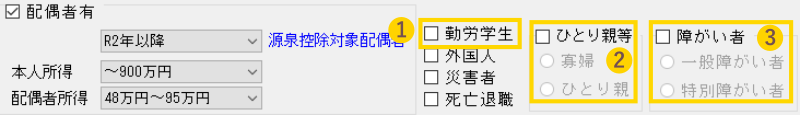

本人の控除に関する情報

扶養控除等申告書のC欄「障害者、寡婦、ひとり親又は勤労学生」の情報を入力します。

①勤労学生

- 本人が勤労学生の場合、チェックします。

②ひとり親等

- 本人が寡婦またはひとり親の場合、チェックして寡婦かひとり親を選択します。

③障がい者

- 本人が障害者の場合、チェックして一般の障害者か特別障害者を選択します。

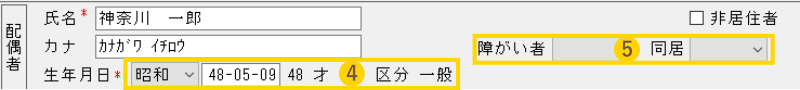

配偶者に関する情報

扶養控除等申告書のA欄「源泉控除対象配偶者」及びC欄「障害者」の情報を入力します。

④配偶者の生年月日

- 配偶者の生年月日と配偶者所得から老人控除対象配偶者かどうかを判断します。

⑤配偶者が障害者の場合

- 障がい者から「一般の障害者」又は「特別障害者」を選択します。

- 上記に加え、同居特別障害者の場合は同居から「有」を選択します。

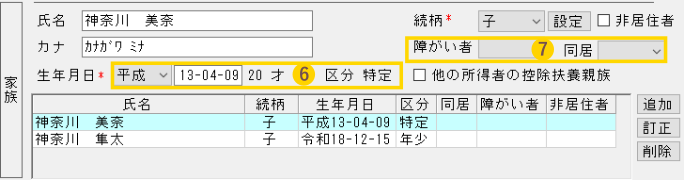

扶養親族に関する情報

扶養控除等申告書の以下の情報を入力します。

- B欄「控除対象扶養親族」

- C欄「障害者」

- D欄「他の所得者が控除を受ける扶養親族等」

- 所得税額に影響がないため、入力は必須ではありません。

- 所得金額調整控除を受ける場合は入力し、「他の所得者の控除扶養親族」にチェックします。

- 16歳未満の扶養親族

- 所得税額に影響がないため、入力は必須ではありません。

⑥扶養親族の生年月日

- 扶養親族の生年月日から老人扶養親族、特定扶養親族、年少扶養親族を判断します。

- 16歳未満の扶養親族は所得税額に影響がないため、入力は必須ではありません。

⑦扶養親族が障害者の場合

- 障がい者から「一般の障害者」又は「特別障害者」を選択します。

- 上記に加え、同居特別障害者の場合は同居から「有」を選択します。

「処遇改善や公定価格の試算・把握・配分」はSERVE 給与計算で!機能詳細はこちら

以上、扶養控除等申告書の書き方の解説となります。

SERVE 給与計算は、年末調整の効率化ができるシステムとなっています。

また、豊富な知識を持つサポートスタッフによるリモートサポート、給与計算をアウトソーシングできるおまかせデータ入力などのサービスも充実しています。ご興味ございましたらぜひお問い合わせください。

\ SERVE 給与計算なら!/