給与・労務

所得金額調整控除申告書の書き方 令和3年〈2021〉分

2021/10/29

2022/10/21 所得金額調整控除申告書の書き方 令和4年〈2022〉分はこちら

そろそろ年末調整の時期が近づき、書類の準備に着手される保育園・こども園様が増える頃かと思います。年末調整にあたり、職員から回収が必要な書類の一つである「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」のうち、

所得金額調整控除申告書

の書き方について解説します。

本年2021年(令和3年)分の記載項目については押印の廃止を除き、2020年(令和2年)分から変更はありません。

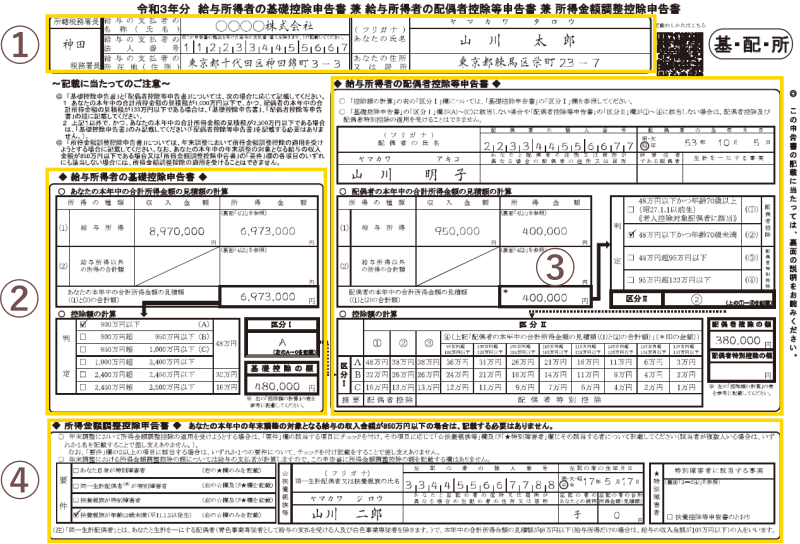

所得金額調整控除申告書は④の部分となります。①については共通の記載項目となっています。

●引用元 国税庁サイト・資料

給与所得者の基礎控除、配偶者(特別)控除及び所得金額調整控除の申告

令和3年分 基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書【PDF】

令和3年分 基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書 記載例【PDF】

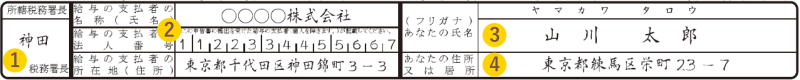

1.氏名・住所など

ここでは給与所得者の氏名や住所などの基本情報を記載します。

①所轄税務署長

- 給与の支払者が、給与の支払者の所在地の所轄税務署長を記載します。

②給与の支払者に関する情報

- 給与の支払者が、名称、個人番号または法人番号および所在地を記載します。

③本人の氏名

④本人の住所

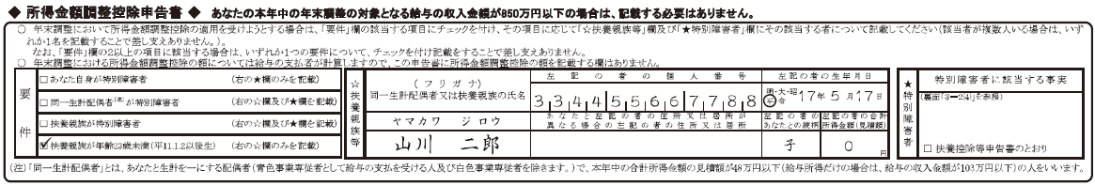

2.所得金額調整控除申告書

所得金額控除等申告書は、以下の1・2のいずれも満たす場合に記載します。 満たさない場合は記載の必要はありません。

- 本人の給与の収入金額が850万円超

- 以下のいずれかを満たすこと

- 本人が特別障害者

- 同一生計配偶者が特別障害者

- 扶養親族の一人が特別障害者

- 扶養親族の一人が23歳未満【1999年(平成11年)1月2日以降に生まれた方】

なお、この控除は扶養控除と異なり、同一生計内のいずれか一方のみの所得者に適用するという制限はありません。

例:夫婦ともに給与の収入金額が850万円を超えており、年齢23歳未満の扶養親族である子が一人いる場合、夫婦双方で控除を受けることが可能です。

●引用元 国税庁サイト・資料

No.1411 所得金額調整控除

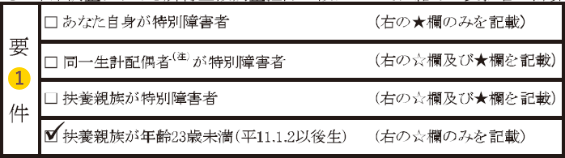

要件

①要件

該当の要件にチェックします。

- 本人が特別障害者

- 同一生計配偶者が特別障害者

- 扶養親族が特別障害者

- 扶養親族が23歳未満【1999年(平成11年)1月2日以降に生まれた方】

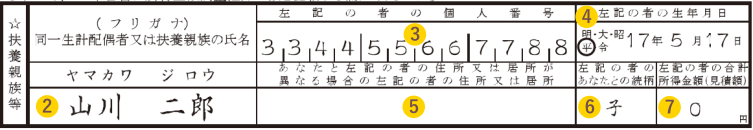

扶養親族等

②同一生計配偶者又は扶養親族の氏名

③同一生計配偶者又は扶養親族の個人番号(マイナンバー)

- 個人番号については原則記載しますが、一定の要件の下、「給与支払者に提供済みのマイナンバー(個人番号)と相違ない」旨の記載を行った上で記載を省略することができます。

- 給与支払者が扶養控除等申告書などの一定の税務関係書類の提出を受けて作成された帳簿を備えていることが要件となっています。

- したがって、帳簿作成に当たっては、最初にマイナンバー(個人番号)の記載された扶養控除等申告書などの一定の税務関係書類が提出されていることが前提とされています。

- 詳細は所轄税務署へお問い合わせください。

④同一生計配偶者又は扶養親族の生年月日

⑤本人と同一生計配偶者又は扶養親族の住所等が異なる場合の住所又は居所

- 本人と住所が異なる場合のみ記載します。

⑥同一生計配偶者又は扶養親族の続柄

⑦同一生計配偶者又は扶養親族の合計所得金額(見積額)

- 2021年(令和3年)1月~12月中の同一生計配偶者又は扶養親族の所得の見積額を記載します。

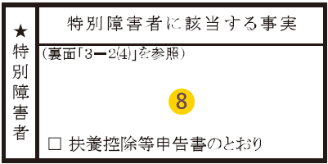

特別障害者

⑧特別障害者

- ①の要件でいずれかの特別障害者にチェックした場合に記載します。

- 障害の状態又は交付を受けている手帳などの種類と交付年月日、障害の程度などを記載します。

- 扶養控除等申告書に記載している内容と同一の場合は、記載に代えて「扶養控除等申告書のとおり」にチェックします。

※扶養控除等申告書についての記事はこちら

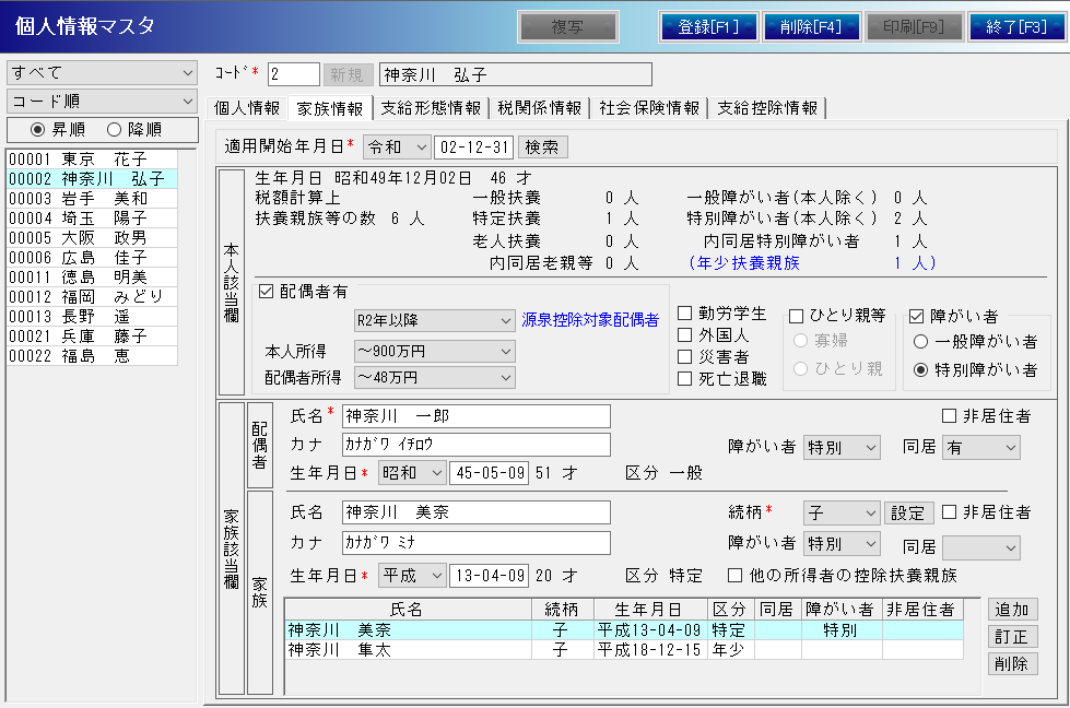

3.給与計算システムでの設定例

今まで見てきた所得金額調整控除申告書が正しく記載されていることを確認した後は、記載された内容を給与計算システムに設定する必要があります。

ここではSERVE 給与計算を例に設定する内容をご説明します。

給与の収入金額本人の給与の収入金額が850万円超

- SERVE 給与計算に入力された給与・賞与等を元に850万円を超えているかどうかの判断を行います。

特別障害者や23歳未満扶養親族の要件

- 個人情報マスタで設定します。

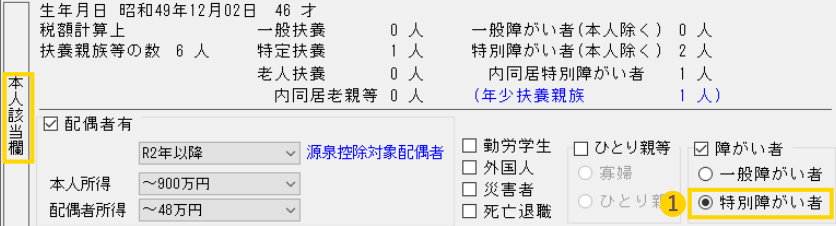

本人が障害者の場合

①特別障害者の判断

- 障がい者にチェックし、「特別障がい者」を選択します。

同一生計配偶者が特別障害者の場合

②特別障害者の判断

- 障がい者から「特別障害者」を選択します。

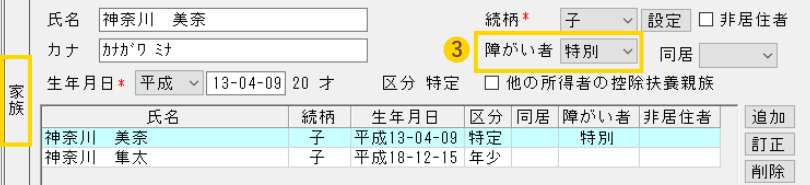

扶養親族が特別障害者の場合

③特別障害者の判断

- 障がい者から「特別障害者」を選択します。

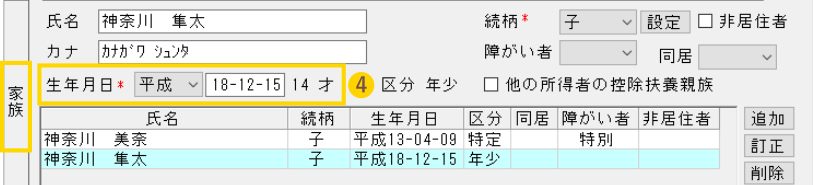

扶養親族が23歳未満の場合

④23歳未満の判断

- 扶養親族の生年月日から23歳未満かどうかを判断します。

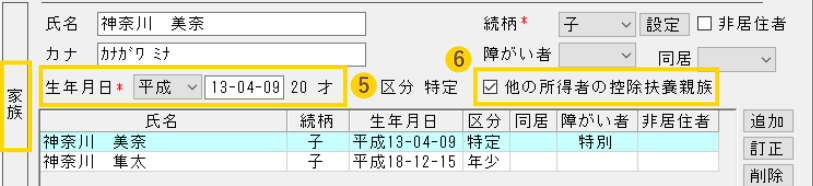

扶養親族が23歳未満の場合で、他の所得者の扶養親族の場合

⑤23歳未満の判断

- 扶養親族の生年月日から23歳未満かどうかを判断します。

⑥他の所得者の控除扶養親族

- 他の所得者が控除を受ける扶養親族の場合にチェックします。

- チェックすると扶養親族控除の計算から除外されます。

以上、所得金額調整控除申告書の書き方の解説となります。

\ SERVE 給与計算なら!/

● 国税庁の年調ソフトやeLTAXとの連携が可能

● 年末調整手続の電子化に貢献

SERVE 給与計算は、年末調整の効率化ができるシステムとなっています。

また、豊富な知識を持つサポートスタッフによるリモートサポート、給与計算をアウトソーシングできるおまかせデータ入力などのサービスも充実しています。ご興味ございましたらぜひお問い合わせください。