給与・労務

配偶者控除等申告書の書き方 令和7年〈2025〉分

2025/11/04

そろそろ年末調整の時期が近づき、書類の準備に着手される保育園・こども園様が増える頃かと思います。年末調整にあたり、職員から回収が必要な書類の一つである「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 特定親族特別控除申告書 兼 所得金額調整控除申告書」のうち、

給与所得者の配偶者控除等申告書(以下、配偶者控除等申告書)

の書き方について解説します。

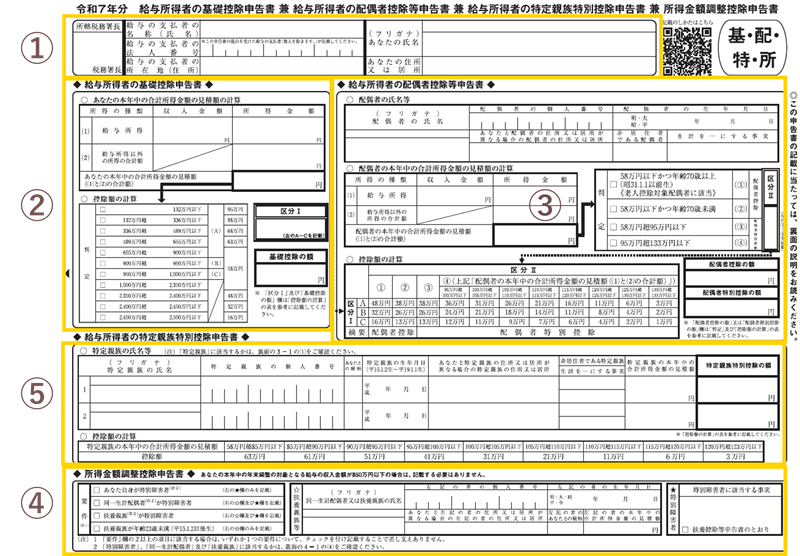

配偶者控除等申告書は③の部分となります。①については共通の記載項目となっています。

●引用元 国税庁サイト・資料

給与所得者の基礎控除、配偶者(特別)控除及び所得金額調整控除の申告

令和7年分 基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書【PDF】

令和7年分 基礎控除申告書兼配偶者控除等申告書兼所得金額調整控除申告書 記載例【PDF】

「処遇改善や公定価格の試算・把握・配分」はSERVE 給与計算で!機能詳細はこちら

更新 2024.10.23

更新 2023.10.23

初回投稿 2022.10.21

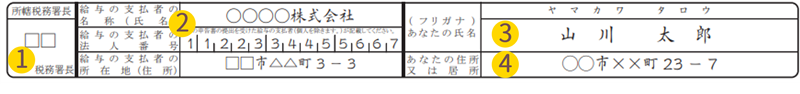

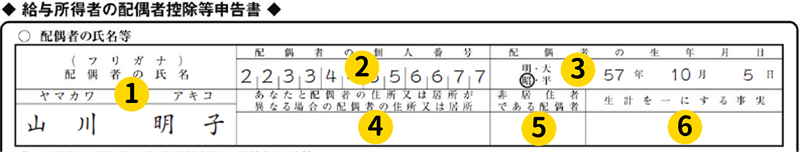

1.氏名・住所など

ここでは給与所得者の氏名や住所などの基本情報を記載します。

①所轄税務署長

- 給与の支払者が、給与の支払者の所在地の所轄税務署長を記載します。

②給与の支払者に関する情報

- 給与の支払者が、名称、個人番号または法人番号および所在地を記載します。

③本人の氏名

④本人の住所

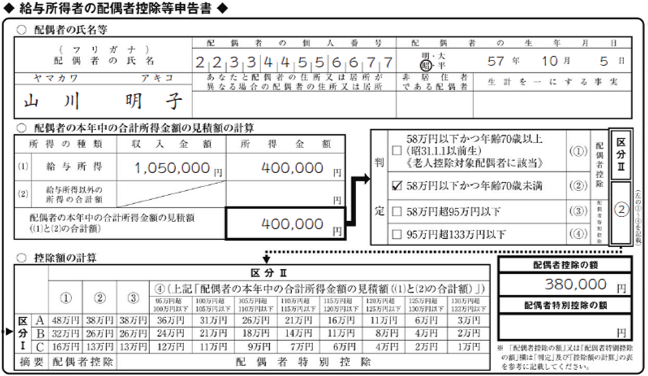

2.配偶者控除等申告書の書き方

配偶者控除等申告書は、以下の条件をいずれも満たす場合に記載します。 満たさない場合は記載の必要はありません。

- 配偶者がいること

- 本人の所得の見積額が1,000万円以下 ※給与収入等からの換算は以下

- 所得金額調整控除の適用を受けない場合、給与収入1,195万円以下

- 所得金額調整控除の適用を受ける場合、給与収入1,210万円以下

- 配偶者の所得の見積額が133万円以下(給与収入2,015,999円以下)

配偶者の情報

①配偶者の氏名

②配偶者の個人番号(マイナンバー)生年月日

- 個人番号については原則記載しますが、一定の要件の下、「給与支払者に提供済みのマイナンバー(個人番号)と相違ない」旨の記載を行った上で記載を省略することができます。

- 給与支払者が扶養控除等申告書などの一定の税務関係書類の提出を受けて作成された帳簿を備えていることが要件となっています。

- したがって、帳簿作成に当たっては、最初にマイナンバー(個人番号)の記載された扶養控除等申告書などの一定の税務関係書類が提出されていることが前提とされています。

- 詳細は所轄税務署へお問い合わせください。

③配偶者の生年月日

④本人と別居している配偶者の住所又は居所

⑤非居住者である配偶者

- 配偶者が現在まで引き続いて1年以上国外に住んでいる場合、○を記載します。

- 親族関係書類や送金関係書類の提出又は提示が必要です。

- 親族関係書類 戸籍の附票の写し、配偶者のパスポートの写しなど

- 送金関係書類 親族に送金をしたことが分かる書類、親族が使用したクレジットカードの明細及びそのクレジットカード利用分が引き落とされた事が分かる通帳のコピーなど

⑥生計を一にする事実

- 国外に住んでいる配偶者に1年間送金等した⾦額を記載します。

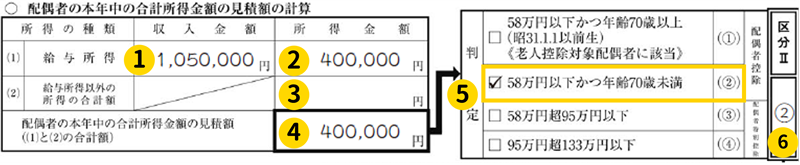

配偶者の本年中の合計所得金額の見積額の計算

①給与所得の収入金額

- 2025年(令和7年)1月~12月中の配偶者の給与収入の見積額を記載します。

- 一般的には11月までの給与額と12月の給与・賞与額を元に計算を行います。

- 給与のうち、非課税額は給与額から除外して計算します。 例:通勤手当など

- 複数の給与支払者からの給与を受けている場合は、合計額を記載します。

②給与所得の所得金額

- 2025年(令和7年)1月~12月中の配偶者の所得の見積額を記載します。

- 年末調整時に翌年分を提出する際は、一般的には前年分の所得の見積額を記載しますので、11月までの給与額と12月の給与・賞与額を元に計算を行います。

- 通勤手当など非課税になるものは給与額から除外して計算します。

- 収入が給与のみの場合、給与等の収入金額を以下の表に当てはめて所得金額を計算します。

- 以下のExcelファイルをダウンロードして計算することもできます。

| 給与等の収入金額 (A) | 所得金額 |

|---|---|

| 1円 ~ 650,999円 | 0円 |

| 651,000円 ~ 1,899,999円 | 給与等の収入金額(A)-650,000円 |

| 1,900,000円 ~ 3,599,999円 | (B)×2.8-80,000円 |

| 3,600,000円 ~ 6,599,999円 | (B)×3.2-440,000円 |

| 6,600,000円 ~ 8,499,999円 | (A)×90%-1,100,000円 |

| 8,500,000円 ~ | (A)-1,950,000円 |

(B)=(A)÷4(千円未満切捨て)

●引用元 国税庁サイト・資料

No.1410 給与所得控除

- 収入が公的年金等の雑所得のみの場合、 公的年金等の収入金額を以下の表に当てはめて所得金額を計算します。 R7年度末での計算にかかる情報がないため(同じ?)、リンクと合わせて非表示中

●引用元 国税庁サイト・資料

公的年金等に係る雑所得の金額の計算方法

③給与所得以外の所得の合計額

- 雑所得、事業所得、以前の職場での退職所得など、給与所得以外の所得がある場合、その所得の合計額を記載します。

- 収入や経費を元に計算を行い、所得額を計算する必要があります。

④配偶者の本年中の合計所得金額の見積額

- 以下の合計額を記載します。

- ②給与所得の所得金額

- ③給与所得以外の所得の合計額

⑤控除額の区分の判定

- ④で入力した本年中の合計所得金額の見積額を表に当てはめて該当する個所にチェックします。

⑥区分Ⅱ

- ⑤の控除額の区分の判定で以下にチェックをした個所の(①)~(④)の番号を記載します。

- (①)合計所得金額58万円以下かつ年齢70歳以上【1956年(昭和31年1月1日以前に生まれた方)※老人控除対象配偶者】

- (②)合計所得金額58万円以下かつ年齢70歳未満

- (③)合計所得金額58万円超95万円以下

- (④)合計所得金額95万円超133万円以下

- ①~③の場合は、源泉控除対象配偶者となりますので、扶養控除等申告書への記載が必要となります。

扶養控除等申告書の書き方についての記事はこちら

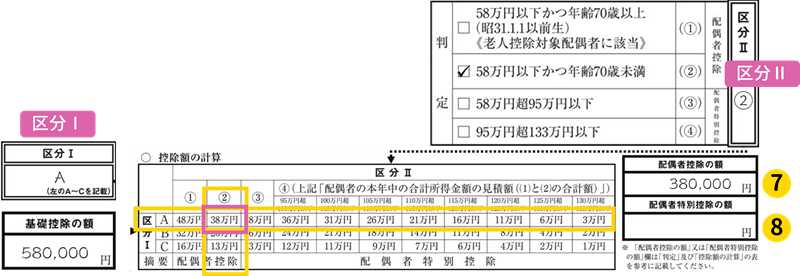

控除額の計算

- 区分Ⅰと区分Ⅱが交差する箇所を見つけます。

- 上記の例では区分ⅠがA、区分Ⅱが②となっていますので、赤枠の箇所が交差する箇所となります。

⑦配偶者控除の額

- 区分Ⅱが(①)又は(②)の場合、配偶者控除となるため、こちらの枠に⑬で見つけた金額を記載します。

⑧配偶者特別控除の額

- 区分Ⅱが(③)又は(④)の場合、配偶者特別控除となるため、こちらの枠に⑬で見つけた金額を記載します。

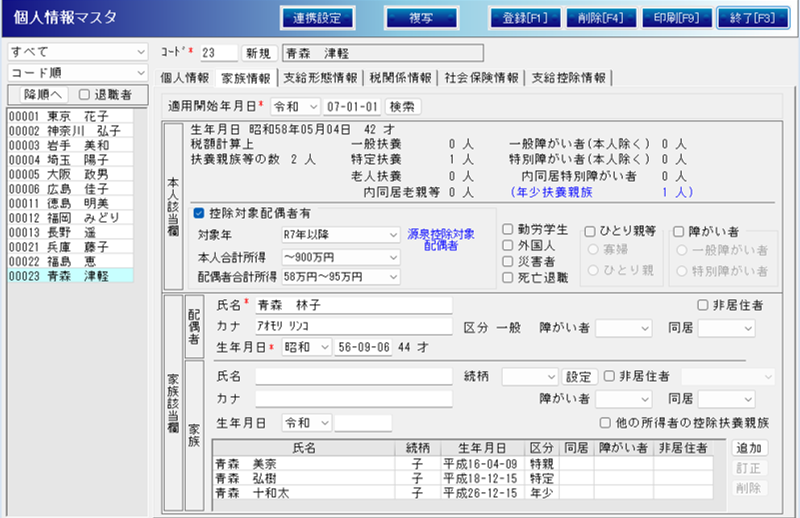

3.給与計算システムでの設定例

今まで見てきた配偶者控除等申告書が正しく記載されていることを確認した後は、記載された内容を給与計算システムに設定する必要があります。

ここではSERVE 給与計算を例に設定する内容をご説明します。

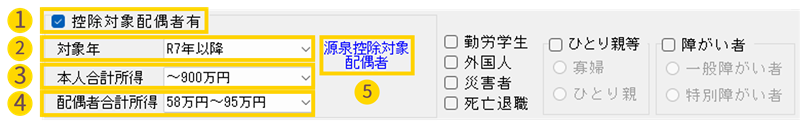

本人・配偶者の所得区分

配偶者控除・配偶者特別控除がある場合に入力します。

①配偶者有

- 配偶者がいる場合にチェックします。配偶者控除、配偶者特別控除を受けない場合、チェックは任意です。

- 配偶者控除、配偶者特別控除を受ける場合は、②③④を入力します。

②年度

- 年により控除に関する制度が異なるため、年末調整の適用を受ける年を選択します。

- R7年の年末調整時はR7年以降を選択します。

③本人所得

- 給与所得者の基礎控除申告書の控除額の計算でチェックされた区分に該当するものを選択します。

- 900万円以下(区分Ⅰ=A)→「~900万円」を選択

- 900万円超 950万円以下(区分Ⅰ=B)→「900万円~950万円」を選択

- 950万円超 1,000万円以下(区分Ⅰ=C)→「950万円~1,000万円」を選択

- 1,000万円超(区分Ⅰに記載がない)→ 「1,000万円~」を選択

④配偶者所得

- 給与所得者の配偶者控除等申告書の控除額の計算でチェックされた区分に該当するものを選択します。

- 58万円以下かつ年齢70歳以上(区分Ⅱ=(①))→「~58万円」を選択

- 58万円以下かつ年齢70歳未満(区分Ⅱ=(②))→「~58万円」を選択

- 58万円超95万円以下(区分Ⅱ=(③))→「58万円~95万円」を選択

- 95万円超133万円以下(区分Ⅱ=(④))→「95万~133万円」を選択

⑤配偶者控除等の判定結果

③④の選択により、以下の通り判定された結果が表示されます。

- 源泉控除対象配偶者

- ③本人所得「~900万円」かつ④配偶者所得で空欄以外が選択されている場合

- 配偶者控除の対象

- 控除対象配偶者

- ③本人所得「900万円~950万円」又は「950万円~1,000万円」かつ④配偶者所得「~58万円」が選択されている場合

- 配偶者控除の対象

- 配偶者特別控除

- ③本人所得「900万円~950万円」又は「950万円~1,000万円」かつ④配偶者所得「58万円~95万円」又は「95万~133万円」が選択されている場合

- 配偶者特別控除の対象

- 同一生計配偶者

- ③本人所得「1,000万円~」かつ④配偶者所得「~58万円」が選択されている場合

- 配偶者控除、配偶者特別控除の対象外

- 扶養親族が23歳未満などの要件を満たす場合は所得金額調整控除の対象

- 該当なし

- ③本人所得「1,000万円~」かつ④配偶者所得「58万円~95万円」又は「95万~133万円」が選択されている場合

- ③本人所得又は④配偶者所得のいずれかが空欄である場合 ※入力漏れがないように注意

- 配偶者控除、配偶者特別控除の対象外

本人・配偶者の所得区分

配偶者控除・配偶者特別控除を受ける場合に配偶者の合計所得を入力します。

⑥配偶者の合計所得

- 給与所得者の配偶者控除等申告書の配偶者の本年中の合計所得金額の見積額を入力します。

- 源泉徴収票に金額が反映されます。

⑦配偶者控除、配偶者特別控除の額

- 本人・配偶者の所得区分で選択された内容に基づき配偶者控除又は配偶者特別控除の額が表示されます。

「処遇改善や公定価格の試算・把握・配分」はSERVE 給与計算で!機能詳細はこちら

以上、配偶者控除等申告書の書き方の解説となります。

SERVE 給与計算では、年末調整の効率化ができるシステムとなっています。

また、豊富な知識を持つサポートスタッフによるリモートサポート、給与計算をアウトソーシングできるおまかせデータ入力などのサービスも充実しています。

ご興味ございましたらぜひお問い合わせなどいただければと思います。

\ SERVE 給与計算なら!/